全体VC投資の31%を占めるCVC投資…中堅企業向けCVC支援必要

全体VC投資の31%を占めるCVC投資…中堅企業向けCVC支援必要

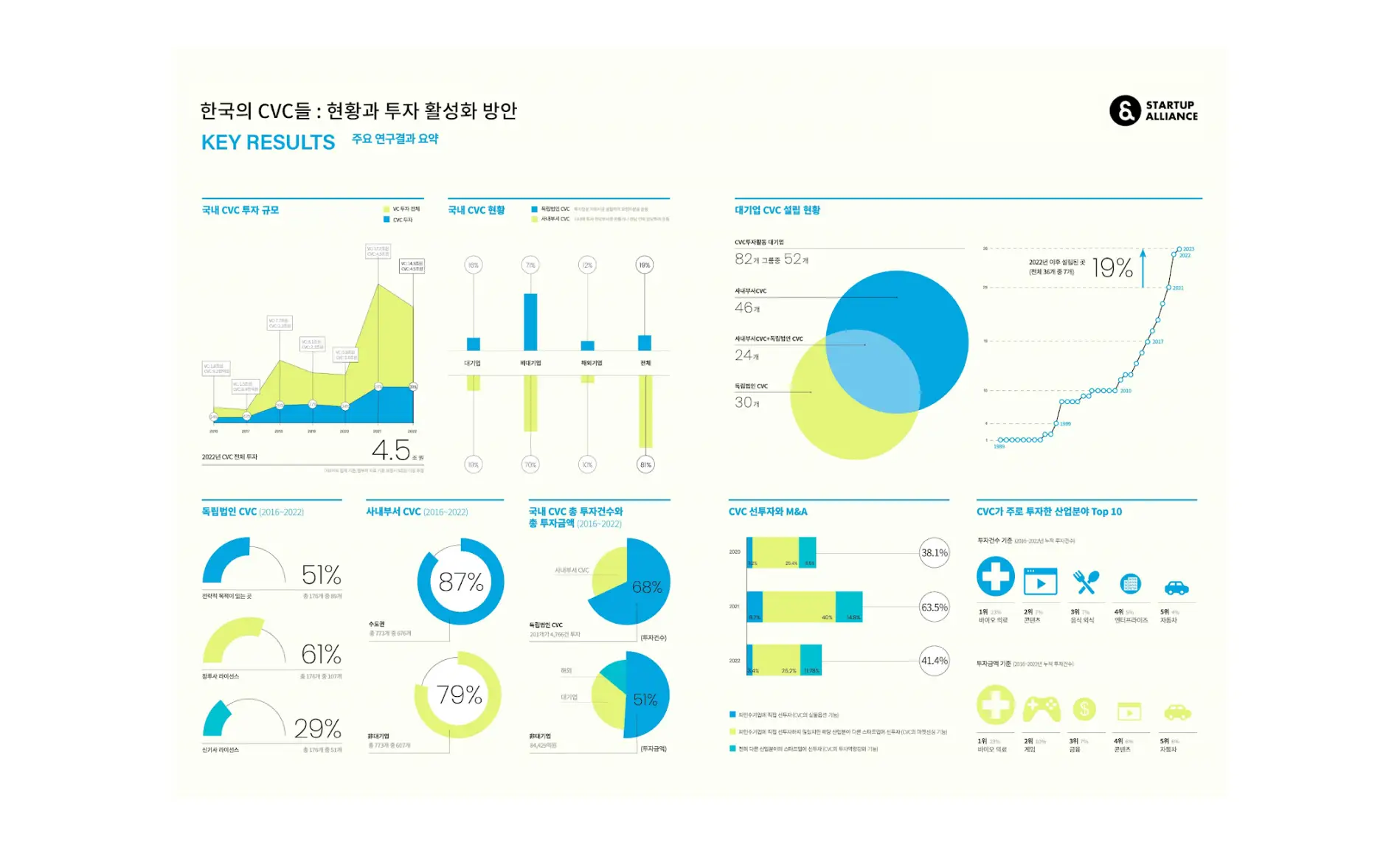

企業型ベンチャーキャピタル(Corporate Venture Capital、以下CVC)の投資規模が全体のベンチャーキャピタル投資の31%に達するという研究結果が発表された。

STARTUP ALLIANCE(スタートアップアライアンス)が発行した「韓国のCVC:現況と投資活性化方案」のレポートによると、韓国内には合計201の独立法人CVCが運営されており、このうち海外企業のCVCを除くと合計176の独立法人CVCが運営されていることが分かった。

研究陣はCVCを「一般企業(非金融)のスタートアップ投資のための金融資本」と定義した。資本の運用主体によって、CVCの種類は分けられる。GSVentures(GSベンチャーズ)やLOTTE VENTURES(ロッテベンチャーズ)のように企業が投資専門子会社を設立して資本を運用する「独立法人CVC」、「NAVERのD2SF」や「HYUNDAIのZER01NE(ゼロワン)」のように社内に投資専門部署を作ったり、専門の人材を割り当てて資本を運用する「社内部門CVC」、外部ベンチャーキャピタルファンドに出資する「ファンド出資CVC(外部ベンチャーキャピタルファンドに出資する場合)」に区分される。

レポートによると、昨年の景気低迷により、2021年に17.2兆ウォン(約1兆9,000億円)に達したベンチャーキャピタル全体の投資規模が、2022年には14.3兆ウォン(約1兆5,800億円)と17%減少したにもかかわらず、CVC投資規模は2021年に続き2022年も4.5兆ウォン(約4,960億円)と前年同様の水準を維持した。これはベンチャーキャピタル投資全体の31%水準に達する。また、このレポートの投資データと全省庁のベンチャー投資実績を合わせて計算すると、2022年のCVC投資規模を5兆ウォン(約5,513億円)以上に見積もることができるというのが研究陣の説明だ。

CVC運用主体別に比較した結果、独立法人CVCに比べ、社内部門CVCの投資規模が急成長していることが分かった。2022年基準、独立法人CVCの投資額はベンチャーキャピタル投資全体の13%、社内部門CVCの投資額はベンチャーキャピタル投資全体の19%を占める。特に、社内部門CVCの投資規模は2021年から独立法人CVCの投資規模を上回っている。

2023年の公示対象企業集団に該当する大企業82グループのうち、CVC投資活動履歴が確認されたのは52グループ(63%)だった。このうち、独立法人のCVC運営履歴が確認されたのは30グループ(全体の37%)、社内部門CVCの運営履歴が確認されたのは46グループ(全体の56%)、両方の運営履歴が確認されたのは24グループ(全体の29%)であることが調査で分かった。

特に、一般持株会社がCVCを限定的に保有することを許容した公正取引法の改正(2021年12月施行)以降、大企業の独立法人CVCの設立が増加したことが分かった。36社の大企業独立法人CVCのうち、2022年以降に設立されたのは7社で、全体の19%に相当する。

レポートは、2020~2022年の間に発生した323件のM&A取引を基準に、M&A前にCVC投資が先に行われたかどうかについても分析している。その結果、半数(48.6%)に達する157件のM&AでCVC投資が直接・間接的に先行されたことが分かった。

研究チームは、M&A前に行われたCVC投資は次の3つの機能を果たしていると分析した。まず、323件のM&Aのうち17件(5.3%)は、M&A前に買収企業が被買収企業に、独立法人または社内部門形態のCVCを通じて、持分投資を行ったことが分かった。これは、CVC投資がM&A取引を念頭に、被買収企業に対してリアルオプションの機能を果たしたものとされる。

次に100件(全体323件の31.0%)のM&Aでは、M&A前に買収企業が、被買収企業が属する産業分野の他のスタートアップにCVC投資を行ったことが分かった。これは不連続的な技術変化を検知し、適切な被買収企業を探すためのマーケットセンシング(market sensing)機能として見なすことができる。

残りの40件(全体323件の12.4%)では、M&A前に買収企業が被買収企業とは全く異なる産業分野のスタートアップにCVC投資を先行したことが分かった。これは、CVC投資活動を通じてスタートアップの価値を発掘・評価し、投資能力を強化したものと分析される。

また、レポートは韓国内のCVC投資が活性化するための政策的支援策として、中堅企業のCVC投資の拡大を提案した。

現行の公正取引法は、金産(金融と産業)分離の原則に基づき、大企業の持株会社が金融会社であるCVCの株式を保有したり、持株会社の子会社がCVCを系列会社として支配できないように規制している。公正取引法第20条は、一般持株会社の限定的なCVC保有を許容しているが、調査結果によれば、2022年基準でこの法令を適用される一般持株会社158社のうち、大企業は47社に過ぎなかった。残りの111社は中堅企業であり、大企業を制限するために導入された規制が、実際には中堅企業CVCの投資を規制することになったのだ。研究陣は、中堅企業のCVC設立を促進するために、大企業と中堅企業を分離して規制する案が必要だと強調した。

また、調査結果によると、大企業の独立法人CVCの33%が財務投資家に該当するのに対し、非大企業の独立法人CVCは半分以上が財務投資家に分類されることが分かった。このような結果は、スタートアップとの協業を通じて戦略的成果創出に集中すべき中堅企業などが、戦略的な目的のCVC投資に消極的であることを示している。したがって、CVC投資の活性化のためには、中堅企業が戦略的目的の投資に取り組むことができるように、政策的支援を行う必要があるとレポートは強調している。

一方、レポートには、韓国のCVCの現状とともに、CVC投資がM&A市場に与える影響と役割、投資を拡大するための政策提言が含まれている。研究は、忠南大学経営学部カン・シンヒョン教授が担当し、Korea Venture Investment Corp(韓国ベンチャー投資)のベンチャー金融研究所が参加した。

原文:https://platum.kr/archives/214524

Platum is a media service that specializes in startups, and its motto is "Startup's story platform".

関連記事

-

42MARU-ロイター、グローバルニュースコンテンツ活用へパートナーシップ締結

#BeSuccess #AI #LLM #メディア -

APPLIED Ventures、韓国の革新スタートアップ支援へ「ASTRA Korea 2024」2年連続開催

#Platum #韓国 #スタートアップ #ベンチャーキャピタル -

JLKの脳卒中ソリューション、日本・厚生労働省の許認可取得

#電子新聞 #韓国 #医療 #AI #ヘルスケア -

![[ET時論]韓国の隠れた潜在能力、スタートアップのアイデアと産業革新でノーベル賞に挑戦しよう](/assets/starsia/img/common/placeholder.png)

[ET時論]韓国の隠れた潜在能力、スタートアップのアイデアと産業革新でノーベル賞に挑戦しよう

#電子新聞 #スタートアップ #韓国 -

現代カード、AIプラットフォームを日本のビッグ3カード会社に輸出...「金融業界初」

#電子新聞 #AI #フィンテック #金融 -

SNSデータ分析「featuring」、日本のインフルエンサーマーケティングソリューション「featuring japan」提供開始

#BeSuccess #AI #マーケティング #SNS #グローバル進出 #スタートアップ

![[ET時論]韓国の隠れた潜在能力、スタートアップのアイデアと産業革新でノーベル賞に挑戦しよう](/media/jXjbM0Q2ua5Wi6JZe9v7cdbnmgl5ci1hW6jSufm9.png)