TIPS 選定事業者のための会計税務 Tip|会計法人MILESTONEのスタートアップCFO Case Study

【会計法人Milestoneのスタートアップ CFO Case Study】 TIPS 選定事業者のための会計税務 Tip

ディープラーニング基盤の医療用診断ソフトウェア技術開発業者のVUNO、メタバースという用語が存在する前から拡張現実(AR)を技術した分野を10年以上研究してきたMAXSTは、2021年KOSDA上場企業という点以外にもTIPS(Tech Incubator Program for Startup)出身企業という共通点があります。

NASDAQ上場企業に2,000億ウォン(約200億円)で売れた人工知能(AI)スタートアップのSUALAB(スアラボ)や名刺管理アプリ(応用プログラム)RememberなどもTIPSを通じて成功的な跳躍を成し遂げました。

TIPSは中小ベンチャー企業部が運営している創業企業育成プログラムの1つで、成功したベンチャー人中心のエンジェル投資会社、初期企業専門ベンチャーキャピタル、技術大企業など民間投資機関などで構成された「TIPS運営会社」が技術力を備えた有望な創業企業を選定し投資・保育・メンタリングを提供し、政府がR&D資金を支援する「民間投資主導型技術創業支援」制度です。

「TIPS選定企業」は民間投資会社であるTIPS運営会社の審査を経てTIPS対象者として推薦された後、政府の審査を経て最終選抜される形式であるため、その技術力や潜在的成長の可能性を公認されたも同然です。

TIPS選定企業に提供される政府のR&D支援金は、TIPS運営期間中に最大5億ウォン(約5,000万円)に達するそうです。 今日はこのような政府支援金がTIPS企業の会計帳簿にどのように反映され、税金にはどのような影響を及ぼすのか見ていくことにしましょう。

TIPS政府支援金はTIPS企業の財務諸表にどのように反映されますか。

TIPSプログラムの支援資格は、予備創業企業あるいは創業してから7年以内の中小企業なので、TIPS選定企業の場合、ほとんど一般企業会計基準に従って会計処理が行われます。

国家や地方自治体など政府機関から無償で支給される補助金は「国庫補助金」といいますが、無償で支給された金額なので、支援対象企業の収益として認識されます。

ただし、一般企業会計基準上、国庫補助金に対する会計処理は該当補助金の性格によって以下のように異なる処理をするようにしており、これに伴い収益が認識される時点にも差があります。

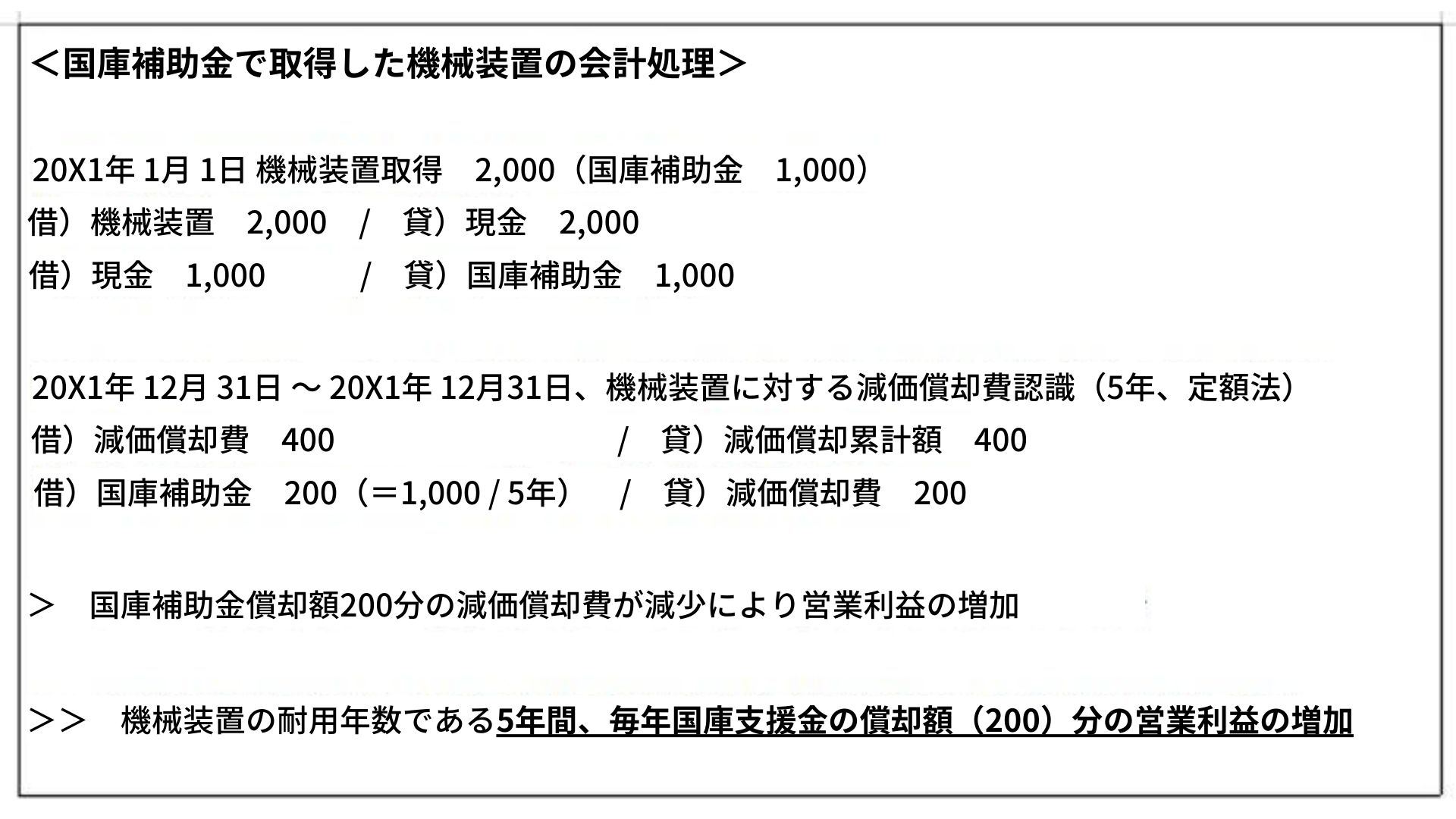

1) 研究装備等資産の取得に係る国庫補助金

TIPS企業が技術研究開発などのために取得する機械装備を政府支援金を使用して購入する場合、当該国庫補助金は資産の差し引き勘定に反映し、資産の耐用年数にわたって償却金額と相殺処理します。

すなわち、資産の取得に関連して受けた国庫補助金は、受領した時点で一時収益と認識するのではなく、当該資産の減価償却期間中に分けて収益として(減価償却費用の減少により)認識されます。

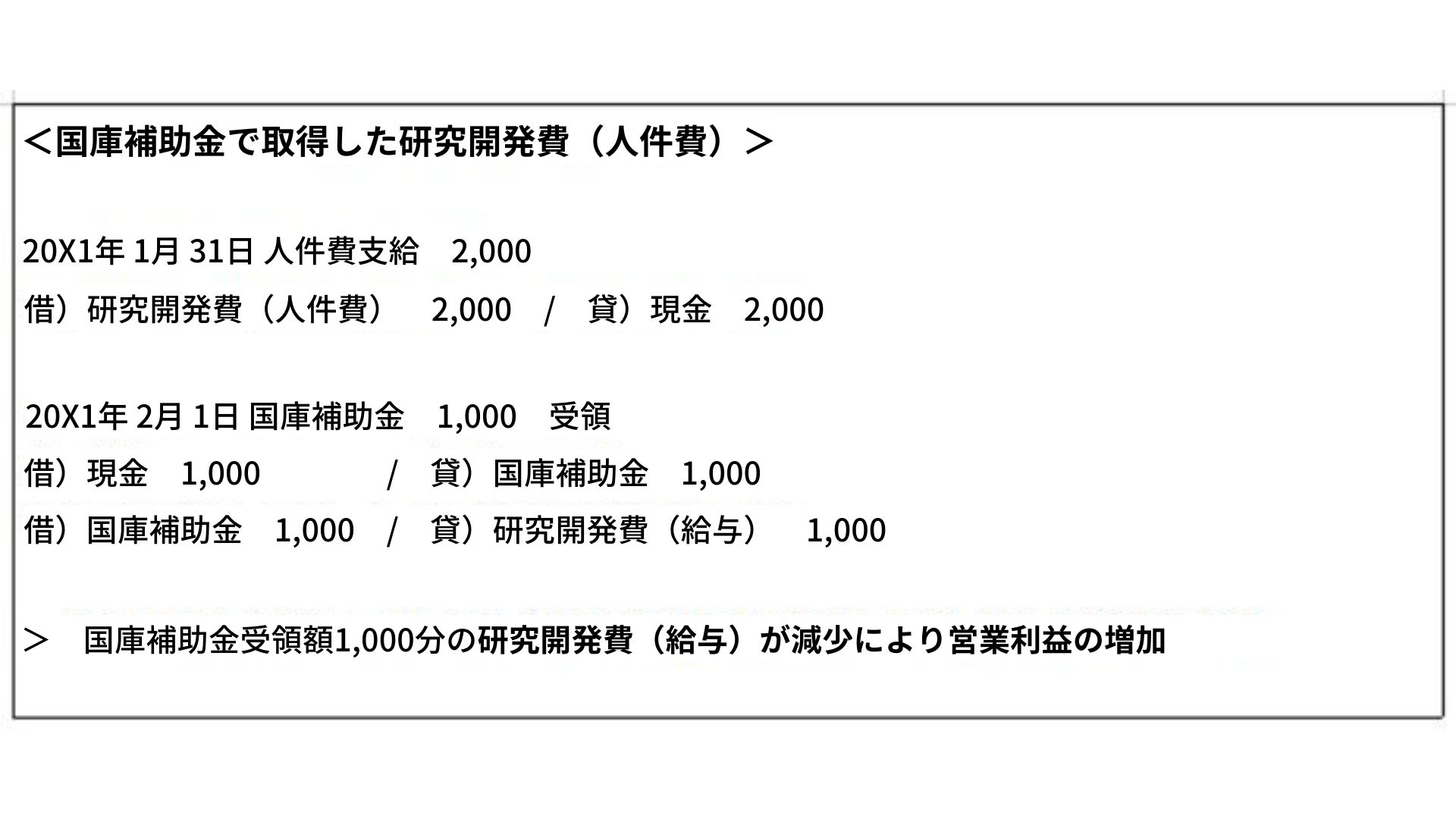

2) 収益に関して(特定費用の補填のための)受けた国庫補助金

一般企業会計基準では資産の取得ではなく補助金の場合、対応する費用がなければ営業活動と直接的な関連がある場合は営業収益として反映し、直接的な関連がなければ営業外収益として反映するようにしています。

TIPSは技術ベンチャー企業の育成プログラムであるため、TIPS支援金は主に研究開発人材の人件費として支出される場合が多いです。 このように人件費名目で支給された支援金の場合、研究開発人材の人件費から差し引く形で帳簿に反映することがより適した会計処理でしょう。

しかし、初期スタートアップの場合、会計税務関連業務をアウトソーシングする場合が多く、費用支出時点と補助金受領時点に差がある場合、管理上の困難などで支援金を営業外収益に計上する場合がたまにあります。 ただし、対応する費用が明確であれば、費用差し引きの形で反映することがより適切な会計処理であり、営業損益の改善により会社の価値評価においても有利です。

ただし、支援金を費用差し引き形態で帳簿に計上する場合、会社の人件費など主要販管費が通常の会計年度対比減少することになるので、過去の費用分析や予算編成および未来財務的成果予測時に歪曲された分析結果を招くことがあるので、支援金を受領した事業年度財務情報活用時に注意が必要です。

3) TIPS企業が負担する技術料

TIPSプログラム運営指針によると、課題を「成功」または「普通」に遂行した企業の場合、研究開発計画書に提示した事業化成功時「予想売上額および技術開発結果物の比重寄与度」に基づき、技術開発終了後5年間の売上額の一定比率を技術料として納付することになっています。

このようにTIPS企業が納付すべき技術料は支援金を受領する当時は金額は確定していませんが、支給義務は存在するので推定値を会社の負債(長期未支給金など)と認識し、以後支給する技術料が変動する場合、変動する時点の損益として増減額を帳簿に反映しなければなりません。

TIPS政府支援金は弊社の税金にどのような影響を与えますか?

法人税法上でも国庫補助金は法人が国から無償で移転された収益と見て国庫補助金などを支給された事業年度に収益と認識するようにしています。

1) 研究装備等資産の取得に係る国庫補助金

資産取得のための国庫補助金も受領した時点で法人の課税所得に含まれます。ただし、この場合、法人は資産を取得し、該当資産の耐用年数の間、減価償却を通じて費用を認識する反面、税務上の収益は資産取得年度に一時認識することになり、収益と費用が対応しない状況が発生します。

法人税法では、このような収益費用の非対称により支援金の政策的効果が色あせることを防止するため、法人税法上列挙された国庫補助金の場合、取得した事業用資産価額を一時償却し、(税務上用語では「一時償却引当金設定」という)税務上の費用として反映できるようにしました。

すなわち、税務上の支援金受領額を一時的に収益と認識しましたが、再び一時的に費用として認識させることによって資産取得支援金による課税所得の変動は発生しません。

資産取得時に損金算入された(税務上費用処理された)一時償却引当金は、今後当該資産の減価償却期間中に按分し、再び法人の課税収益に加わることになります。

多少複雑に見えますが、結論的に資産取得に使われた国庫補助金の場合、税務上も一般企業会計基準に従って会計処理したものと同様に、資産の耐用年数の間に按分して法人の収益と認識されると理解していただければと思います。

2) 収益に関して(特定費用の補填のための)受けた国庫補助金

資産取得以外の国庫補助金の場合、会計上の費用の差し引きまたは営業外収益として処理されたため、国庫補助金を課税所得と認識する税務との差が発生せず、別途の調整は必要ありません。

3) TIPS企業が負担する技術料

税務は会計とは異なり費用の義務が確定する時点で費用を認識するようにしているので、TIPS選定企業が実際の技術料を納付する時点で該当費用を認識することになります。 したがって、企業が支援金受領時点に推定値として計上した技術料の場合、税務上は費用として認められず、実際の技術料を納付する時点に税務上の費用として処理されます。

筆者紹介:会計法人Milestone

著者ブログ:会計法人Milestone公式ブログ

Platum is a media service that specializes in startups, and its motto is "Startup's story platform".

関連記事

-

フランチャイズを始めるときに注意すべきこと|法律

#韓国 #Platum #法律 #スタートアップ -

会計監査の季節です。|会計法人MILESTONEのスタートアップCFO Case Study

#韓国 #Platum #会計 #スタートアップ -

韓国・賃金ピーク制無効判決「うちの会社の賃金ピーク制をずっと維持しても大丈夫でしょうか」|CHOI&LEEのスタートアップ✖️法

#韓国 #法律 #Platum -

MZ世代が望む福利厚生、住宅支援を提供する際に知っておくべき点|会計法人MILESTONEのスタートアップCFO Case Study

#韓国 #MZ世代 #会計 -

オフィス購入を悩んでいる代表たちに|会計法人MILESTONEのスタートアップCFO Case Study

#会計 #不動産 #Platum -

RCPS会計処理とIPO|会計法人MILESTONEのスタートアップCFO Case Study

#韓国 #Platum #会計 #金融 #財務