今年は払う税金がないと思ったのに追徴税額を払えって?|会計法人MILESTONEのスタートアップCFO Case Study

【会計法人Milestoneのスタートアップ CFO Case Study】今年は払う税金がないと思ったのに追徴税額を払えって?

税法にはいくつかの種類の法律があり、その中に税制限特例法(以下、条特法)と呼ばれる法律があります。この法律は、名前からも分かるように法人税、所得税、相続および贈与税など各種税金と関連して特例、すなわち税金を減免したり免除する恩恵とこれに対する制限事項を規定している法です。

今日はこの条特法に規定されている雇用増大税額控除について紹介したいと思います。この税額控除は会計実務担当者なら一度は聞いたことがあると思います。

それもそのはず、法人または事業体の雇用人員が増加すれば適用される税額控除なので、専門担当研究所を備えていたり、特定業種および地域要件を備えてこそ適用される他の税額控除/減免に比べて雇用増大税額控除は比較的適用される業者の範囲が広い方です。

(1)雇用増大税額控除のメリットは何ですか?

消費性サービス業(ホテル業、居酒屋業など)以外の業種を営む韓国法人が前年度対比常時雇用人員が増加した場合、下記の計算式に従って算出された金額を当該年度法人税あるいは所得税から控除してもらうことができます。

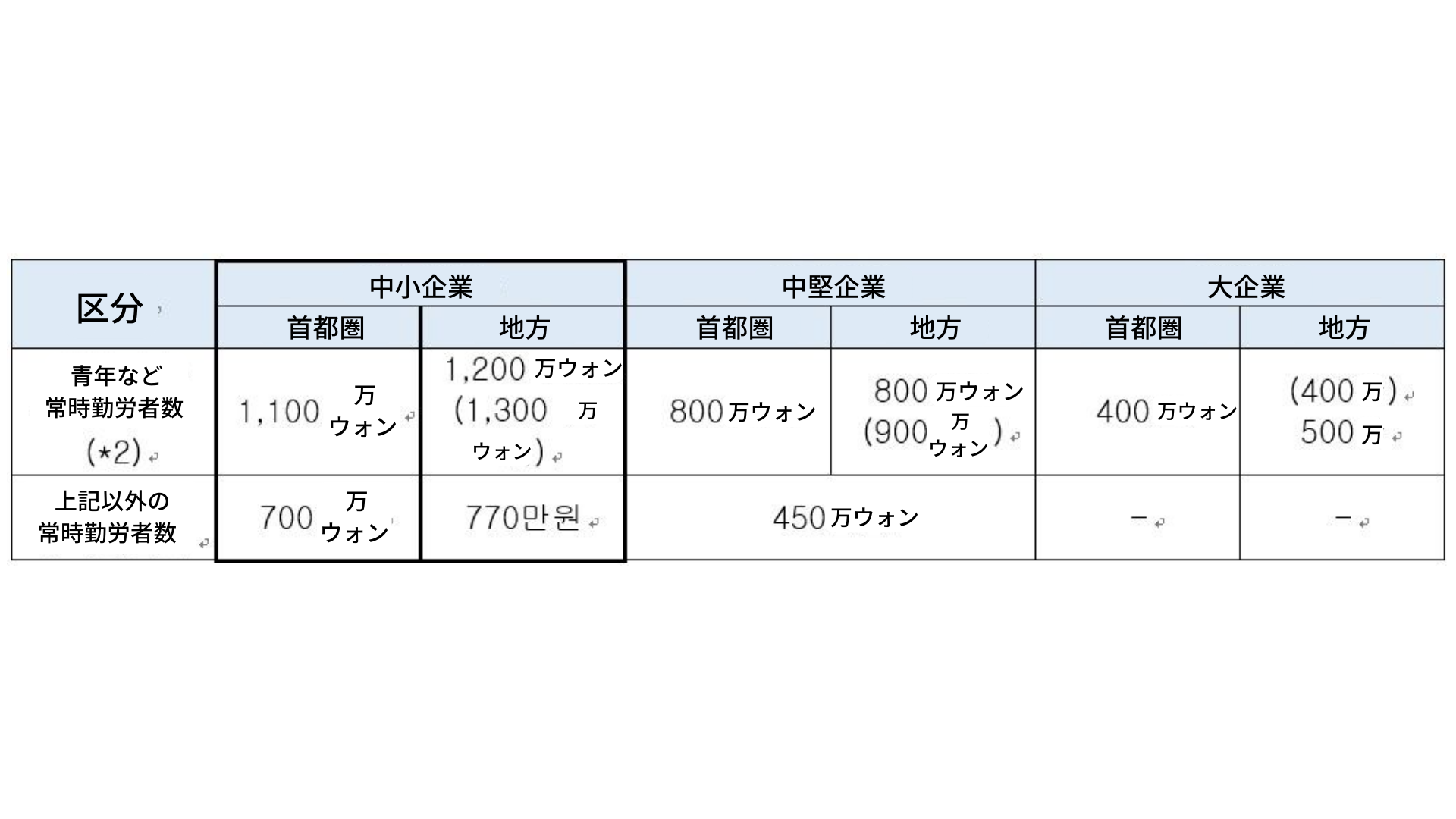

税額控除=前年度対比常時勤労者(*1)増加人数x控除金額

※ 括弧内の控除金額は21年及び22年の一時適用

(※1)「労働基準法」に基づく労働契約を締結した韓国人労働者(短期労働者、筆頭株主等を除く)

(※2)15歳以上29歳未満の者、障害者、および労働契約締結日時点で60歳以上の者(2021年から適用)

また、該当年度だけでなく、以後の事業年度に税額控除を最初に適用した年度より全体常時勤労者数および青年など常時勤労者数が増加または維持されれば、中小企業の場合、最初の事業年度の税額控除を2年間追加で適用されることができるので、非常に魅力的な恩恵と言わざるを得ません。

ただし、雇用増大税額控除は最低限税適用対象なので、該当年度の最終納付税額が最低限税未満の場合、適用できずに繰り越されることがあり、税額控除額の20%だけを農漁村特別税額として納付しなければなりません。

(2)特典と同じくらい恐ろしい事後管理

相当な恩恵が与えられるだけに、雇用増大税額控除は事後管理も厳格で複雑です。雇用人数が増加した場合、支援する恩恵なので、恩恵を適用された年より雇用人数が減少することになれば、受けた恩恵を再び返却しなければなりません。

概念的には簡単ですが、最初の税額控除金額自体が雇用人数の年齢などによって差をつけて計算されたので、事後管理もそれぞれのケースごとに異なるため、実際の適用では多くの混乱が生じます。

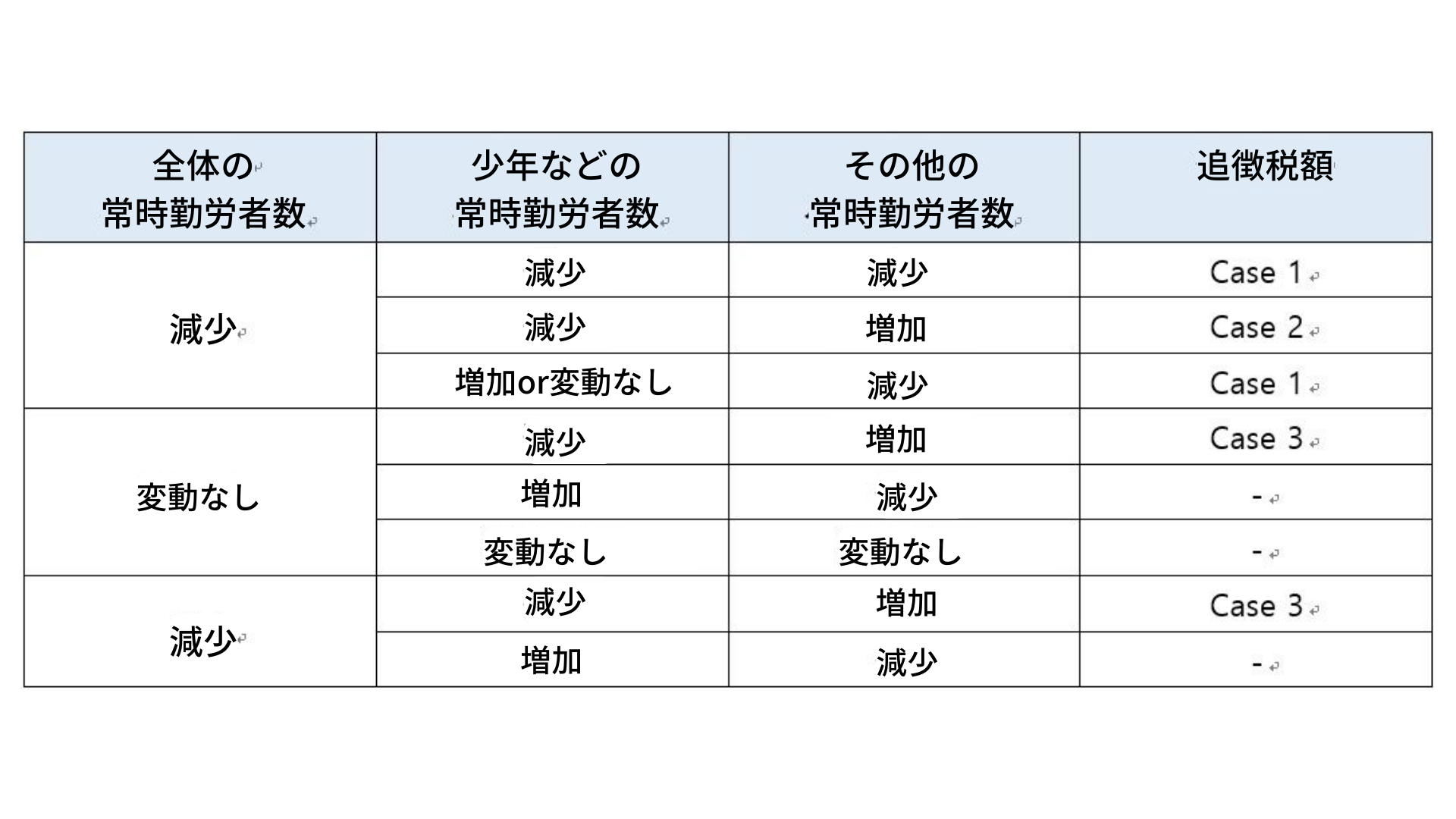

まず事後管理を適用するためには税額控除適用以後2年間、各課税年度の青年など常時勤労者数または全体常時勤労者数が控除を受けた課税年度より「減少」しなければなりません。

最も理解しやすいケースは青年など常時勤労者数およびその他勤労者数が全て減少した場合です。この場合は、直観的にそれぞれ減少人数に対する税額控除額を追徴すればいいのです。

それでは、全体常時勤労者数は変動ありませんが、青年など常時勤労者数が減少し、その他勤労者数は増加した場合はどうでしょうか?逆に常時勤労者数は維持されましたが、青年など常時勤労者数は増加し、その他勤労者数は減少した場合は追徴対象でしょうか?

正解は前者は青年など常時勤労者数が減少したため追徴対象に該当し、後者は青年など常時勤労者数および全体常時勤労者数が変動しないのでその他勤労者数は減少したが追徴対象には該当しません。

起こりうるさまざまなケースをまとめてみると、下表のように整理できます。

- A1=青年など常時勤労者減少人数、A2=最初税額控除適用時青年など常時勤労者増加人数、a=青年など常時勤労者控除金額

- B1=その他常時勤労者減少、b=その他常時勤労者控除金額

- C1=全体常時勤労者減少人数

<Case1追徴税額> Min( A1, C1 ) x a + Min( B1, C1) x b

<Case 2追徴税額> (Min( A1, A2) – C1 ) x (a-b) + C1 x a

<Case 3追徴税額> Min( A1, A2) x (a-b)

追徴するかどうかを判断するのも難しいのですが、納税者をさらに難しくするものがもう一つあります。これは、徴収要件が満たされた場合に税額を追加納付する手順です。雇用増大税額控除の場合、最低税金適用対象であり、税額控除金額を全額納付する税金から控除さずに繰り越す場合がたまに発生します。(繰越額は、今後10年間控除可能)

このような状況で追徴税額が発生する場合、課税官庁は控除を受けた金額を限度に追加納付をして、残りの金額は繰り越された税額控除から控除するようにしています。

このような規定を事例を通じて調べると、次のようになります。

20×1年:20×1年:株式会社マイルストーンは前年比それぞれ青年、常時労働者2人及びその他、常時労働者1人を追加採用して2,900万ウォンの税額控除(1次年度の税額控除)を適用され、全額法人税から控除しました。

20×2年:20×2年:株式会社マイルストーンの人員の変動がなかったが、青年や前菜、常時労働者数が減少していませんので2次年度の税額控除の2,900万ウォンを適用を受けました。 ただ、該当金額は最低限税の制限により、控除されず全額繰越になりました。

20×3歳:退社によって前年比、若者を含む常時労働者数が2人減少しました。 一方、株式会社、マイルストーンは今年の赤字のため納付する税金がない状態です。

株式会社マイルストーンは本当に20×3年で税金を払う必要はないのでしょうか?正解は「いいえ」です。

若者など、常時労働者数が最初の税額控除を適用した20×1年比で減少したために追徴税額が4,400万ウォン(=青年など、常時労働者数の減少人員2人×1100万ウォン×2回)発生し、20×1年、控除を受けた税額が2,900万ウォンあるので20×3年は欠損であることにもかかわらず、2,900万ウォンを追加的に納付しなければなりません。

(農村・漁村特別税還付額考慮の際の実質負担額は2,320万ウォン)も、残りの追徴税額1,500万ウォン(=4,400万ウォン-2,900万ウォン)は繰越税額から控除しなければなりません。

事実厳密に言えば、1次年度に控除された2,900万ウォンの内、青年など常時勤労者数増加により控除された金額は2,200万ウォンであり、残りの700万ウォンは減少しなかったその他常時勤労者の増加により控除された金額ですが、株式会社マイルストーンは20×1年控除された2,900万ウォンをそのまま再び納付しなければならないのです。

追徴税額は分納も適用されない点を考慮するならば、欠損が発生した中小企業の立場ではあまりにも厳しく無念な状況に違いありません。

このように雇用増大税額控除は多くの企業に適用できる普遍的で恩恵が大きい税額控除ですが、適用や事後管理において数多くの場合数が存在し追徴による税額負担も相当な両刃の剣と同じです。 そのため、適用にあたっては相当な注意が必要であり、今後の雇用計画も考慮して適用することをおすすめします。

筆者紹介:会計法人Milestone

著者ブログ:会計法人Milestone公式ブログ

Platum is a media service that specializes in startups, and its motto is "Startup's story platform".

関連記事

-

フランチャイズを始めるときに注意すべきこと|法律

#韓国 #Platum #法律 #スタートアップ -

会計監査の季節です。|会計法人MILESTONEのスタートアップCFO Case Study

#韓国 #Platum #会計 #スタートアップ -

韓国・賃金ピーク制無効判決「うちの会社の賃金ピーク制をずっと維持しても大丈夫でしょうか」|CHOI&LEEのスタートアップ✖️法

#韓国 #法律 #Platum -

MZ世代が望む福利厚生、住宅支援を提供する際に知っておくべき点|会計法人MILESTONEのスタートアップCFO Case Study

#韓国 #MZ世代 #会計 -

オフィス購入を悩んでいる代表たちに|会計法人MILESTONEのスタートアップCFO Case Study

#会計 #不動産 #Platum -

RCPS会計処理とIPO|会計法人MILESTONEのスタートアップCFO Case Study

#韓国 #Platum #会計 #金融 #財務